Блог компании Иволга Капитал |Портфель ВДО в сравнении с популярными инвест.инструментами. Проигрыш золоту и акциям остается с нами

- 02 мая 2024, 06:54

- |

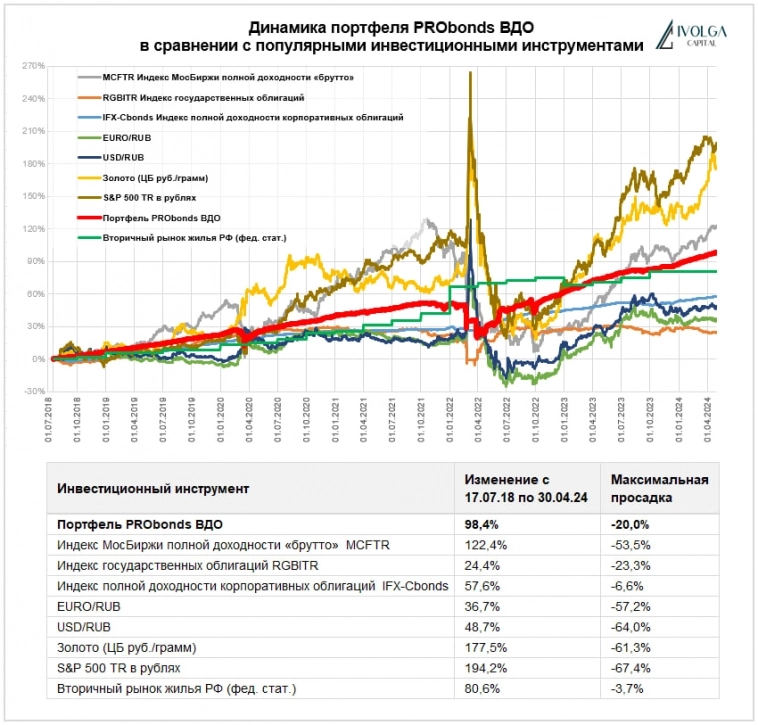

Публичный портфель PRObonds ВДО (когда-то он назывался PRObonds #1) мы запустили в июле 2018 года. И только в мае 2024 он должен удвоиться в цене. В номинальной цене. В реальной оценке, с поправкой на инфляцию не считали, но на ее удвоение уйдет, наверно еще 2-3 года к уже прошедшим почти 6-ти.

И всё же портфель не так слаб в сравнении. Впереди золото, американские и российские акции. Последним портфель уступил всего чуть более полугода назад. И все лидеры нашего сравнения по ходу своего роста сталкивались с обвалами, в разы масштабнее просадок портфеля ВДО.

Сравнимые по волатильности активы – высококлассные облигации и недвижимость, равно как и валюты – более или менее далеко позади.

Портфель PRObonds ВДО заработал за последние 12 месяцев ровно 14% (за вычетом комиссии). Обладает сводным кредитным рейтингом А и внутренней доходностью 18,7%. Постепенно сокращает волатильность и ускоряет рост. И то, и другое – медленные процессы, но однонаправленные, по мере накопления опыта.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |Сводный портфель PRObonds (15,5% за 12 мес). Первые полгода практического управления

- 01 мая 2024, 08:22

- |

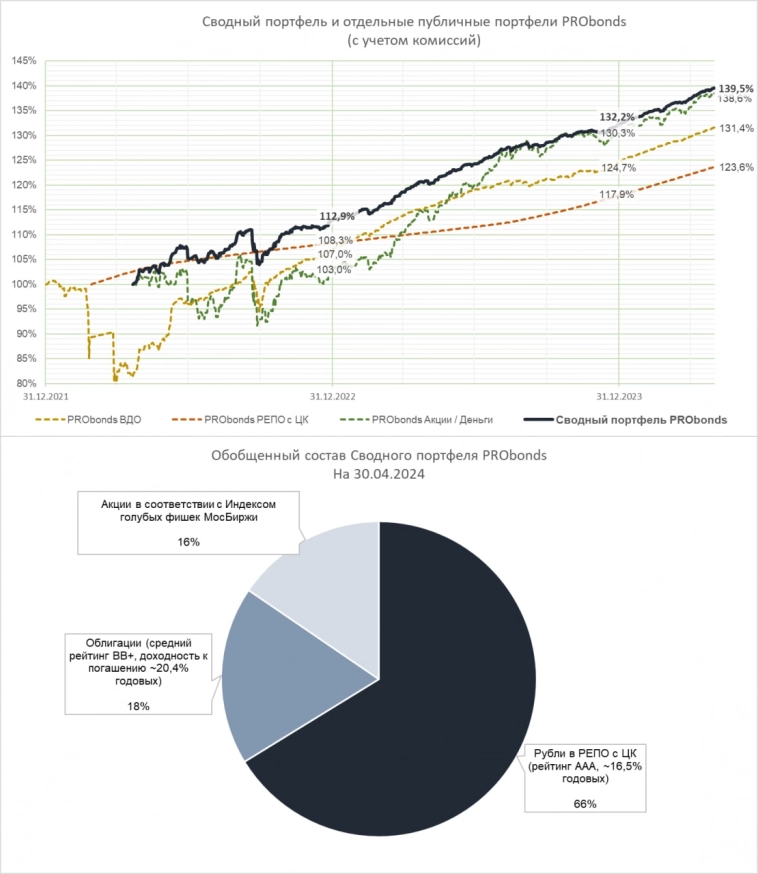

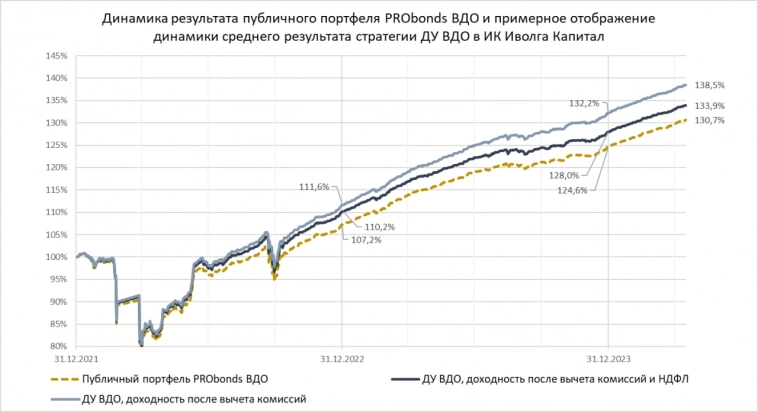

В ноябре мы поставили на практические рельсы давнюю идею. Идею объединить портфели (и публичные, и реально управляемые в ДУ) в рамках единой стратегии. Так появился Сводный портфель PRObonds. Который арифметически соединяет три базовых портфеля – PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК.

Приведенная на графике результата модель протянута в прошлое. И за последние 12 месяцев имеет 15,5% (после вычета комиссии, она – 0,8% в год от активов). Как обычно у нас, не очень много. Но больше инструментов с близкой волатильность, ликвидностью и кредитным или инвестиционным качеством. В качестве уместного сравнения средняя ставка банковского депозита с апреля прошлого года по апрель нынешнего – 11,5% (статистика ЦБ).

На данный момент (и почти без изменений за последние полгода) портфель на 2/3 состоит из денег в РЕПО с ЦК (эффективная текущая доходность около 16,5%). На 15% из акций в соответствии с Индексом голубых фишек, на 18% из ВДО (доходность к погашению – 20,4%). При таких вводных в доходность портфеля в предстоящие месяцы имеет больше шансов отклоняться вверх от нынешних 15,5%.

( Читать дальше )

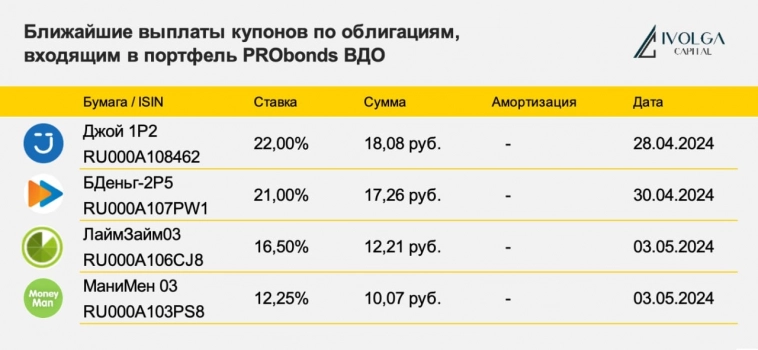

Блог компании Иволга Капитал |Платежи в портфеле PRObonds ВДО на эту неделю

- 29 апреля 2024, 10:19

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сделки в портфеле ВДО. И картинка на тему роста облигационных доходностей, который никак не остановится

- 29 апреля 2024, 06:07

- |

Сегодняшние сделки в публичном портфеле PRObonds ВДО — совсем незначительные. Неделя короткая и праздничная, рынок должен терять в ликвидности.

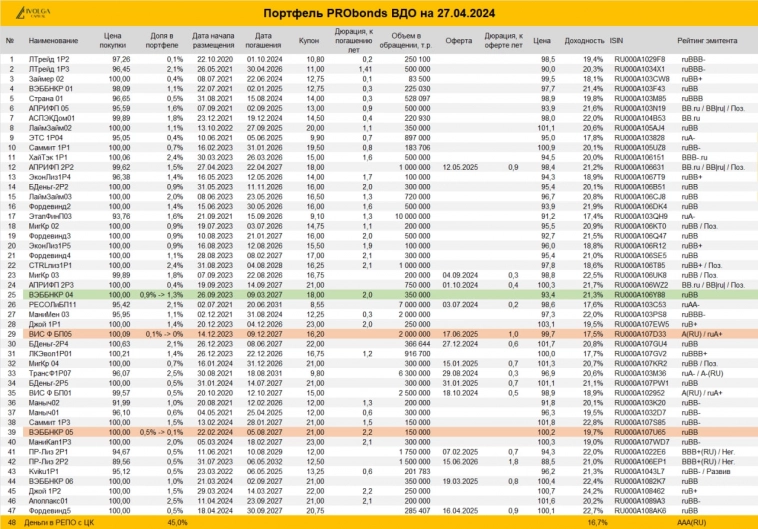

Сокращения и увеличения облигационных позиций отражены в таблице и будут совершаться по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Кроме того, вторая иллюстрация, доходности облигационного рынка продолжают постепенно подниматься. Это в копилку осторожности.

( Читать дальше )

Блог компании Иволга Капитал |Вероятное сокращение акций в смешанном портфеле

- 27 апреля 2024, 12:02

- |

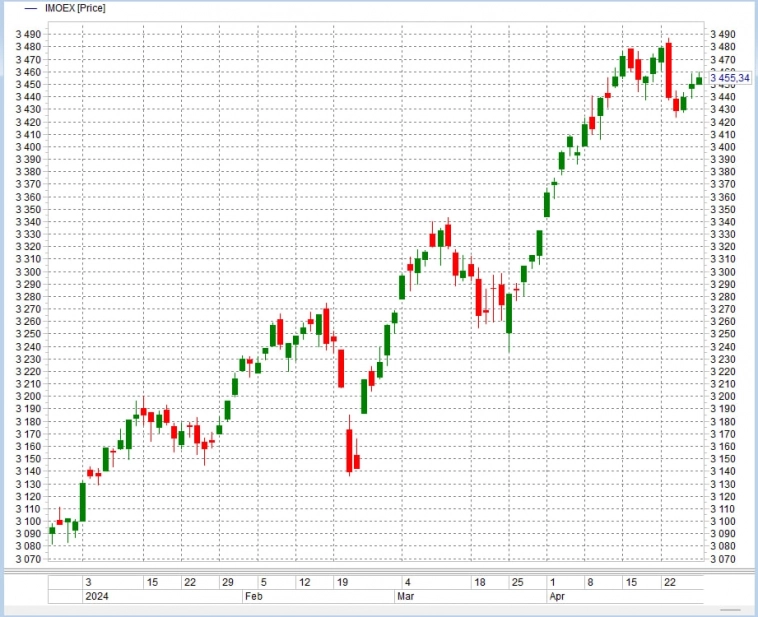

Если Индекс МосБиржи окажется ниже 3 414 п., доля акций в портфеле PRObonds Акции / Деньги будет снижена с фактических ~46% до 45% от активов (корзина акций формируется в пропорциях Индекса голубых фишек). Доля денег в РЕПО с ЦК (актуальная эффективная ставка размещения — 16-16,5% годовых) достигнет 55% от активов (сейчас около 54%).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Блог компании Иволга Капитал |Портфель ВДО вернулся к 14% за прошедшие 12 мес и предполагает почти 19% на перспективу

- 26 апреля 2024, 06:33

- |

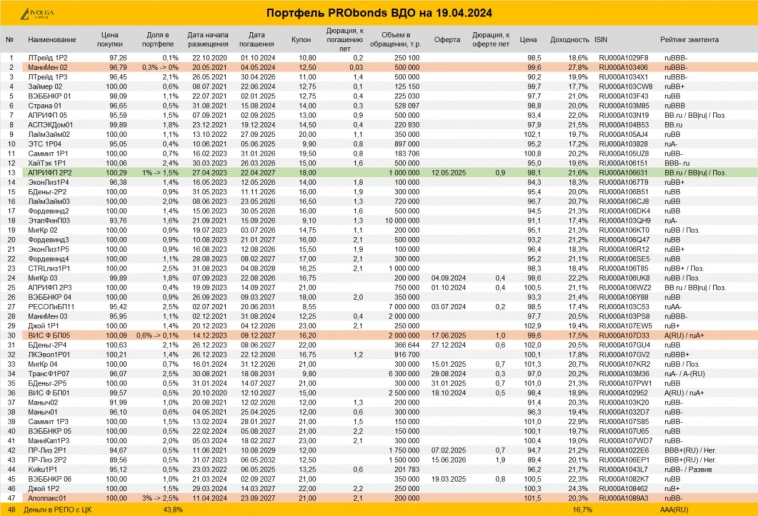

Публичный портфель PRObonds ВДО (публичный, т.к. все сделки публикуются в открытом доступе до момента их совершения) вернулся к доходу 14% за последние месяцев. Последние недели накопленная доходность была немного ниже.

При этом внутренняя доходность портфеля (аналогична доходности к погашению в терминах облигаций) сохраняется на достаточно высоком уроне, сейчас 18,7% годовых. Это те годовые, которых с наибольшей вероятностью можно ожидать в ближайшие месяцы. Внутренняя доходность постепенно поднимается. Портфель имеет средний кредитный рейтинг А (сумма кредитных рейтингов входящих в него облигаций и операций по размещению свободных денег). Рейтингу А на облигационном рынке сегодня соответствует доходность 16,5-17% годовых. Т.е. портфель эффективнее рынка, дает премию к нему 1,7-2,2% годовых.

На графике динамики портфеля видим, насколько он она стала мало волатильной. Независящая от нас причина – низкая волатильность всего облигационного рынка (исключая ОЗФ, у них с подвижностью полный порядок). Зависящая – короткая дюрация портфеля. Которая давно равна 0,7 года. Если, а для нас – когда – облигационный рынок скользнет вниз, короткая дюрация пригодится больше, чем сейчас.

( Читать дальше )

Блог компании Иволга Капитал |Сокращение облигационной позиции в портфеле PRObonds ВДО

- 23 апреля 2024, 10:19

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Облигации нового выпуска Фордевинд (только для квал.инвесторов, ruBB, YTM 22,8%) добавляются в портфель PRObonds ВДО

- 22 апреля 2024, 13:02

- |

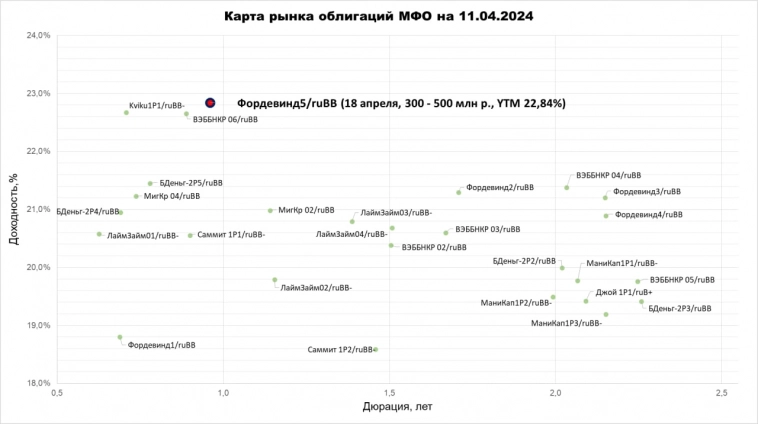

Облигации 5 выпуска МФК Фордевинд (ruBB, YTM 22,8%) добавляются в портфель PRObonds ВДО на 0,5% от активов.

Покупка сегодня на первичных торгах. Совокупный вес бумаг Фордевинда в портфеле после покупки достигнет 3,9% от активов.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сделки в портфеле ВДО. Продолжаем сокращать общий вес облигаций, но увеличиваем АПРИ

- 22 апреля 2024, 09:13

- |

Раз за разом по понедельникам мы сокращаем те или иные облигационные позиции в портфеле PRObonds ВДО. У разных участников фондового рынка — разная и широкая палитра восприятия риска. Мы обычно в красной части ее спектра. И сегодня не исключение. Однако есть и одна строчка на покупку (облигации АПРИ).

Все сделки будут совершаться по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Также вероятно добавление в портфель облигаций 5 выпуска МФК Фордевинд, но о нем — отдельным сообщением.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Портфель ВДО. Результат (12-15,1% за 12 мес) и тактика (КС 16% не сулит хорошего)

- 18 апреля 2024, 06:53

- |

• Результат. Публичное отображение портфеля PRObonds ВДО доступно для всех желающих (все сделки портфеля публикуются в нашем телеграм-канале ДО момента их совершения). И в этом виде портфель имеет за последние 12 месяцев 13,7%. Вычтем НДФЛ 13% и получим ~12%. Средняя ставка банковского депозита как основной бенчмарк – 11,3%. Разница незначительна, но в пользу портфеля ВДО.

Однако тот же портфель реализован в нашем доверительном управлении (чуть больше спекуляций и внимания к деталям). Порог доступа выше – 2 млн р. и статус квал.инвестора. И здесь уже средняя доходность – 13,5% за последние 12 месяцев «чистыми», после НДФЛ. До НДФЛ – около 15,1%.

Это уже полученный доход. Что же в перспективе? Для ее оценки мы рассчитываем внутреннюю доходность портфеля (сумма доходностей входящих в портфель облигаций и доходности сделок РЕПО с ЦК). Сейчас она 18,7% (после НДФЛ будет 16,2%). Ориентир того, сколько портфель будет зарабатывать с наибольшей вероятностью в ближайшие месяцы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал